Оглавление

Популярность банкротства физ. лиц возросла: люди лишились работы и доходов, начались просрочки по кредитам. Граждане сами идут в суд, чтобы законно списать долги. Но что будет, если кредитор подает на банкротство физического лица? Стоит ли бояться такого сценария, как доказывается несостоятельность, что делать должнику?

Поделиться:

Кто может подать на банкротство физического лица?

Обратиться за признанием несостоятельности физ. лица могут 3 категории лиц:

- Сам должник. Банкротство выгодно для физ. лица, поэтому в 95% случаев на банкротство подает сам гражданин.

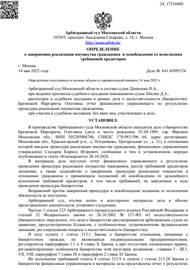

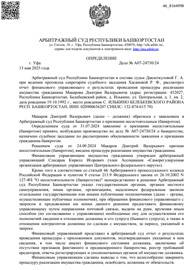

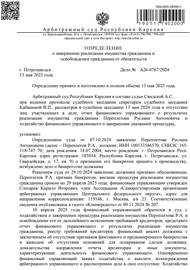

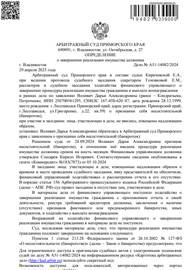

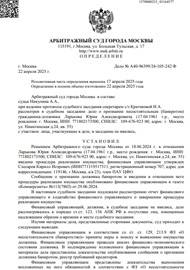

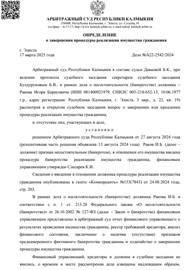

- Кредитор. Всего в 3,9% дел кредиторы начинают банкротство граждан и ИП. Заявить о неплатежеспособности физлица в Арбитражный суд могут физические и юридические лица: банки, МФО, коллекторы, кредитные кооперативы, поставщики ИП.

- Уполномоченный орган. ФНС представляет задолженность в бюджет, долг по взносам в ПФР, ФСС, таможенные сборы и любые недоимки перед государством. Налоговая обращается в суд в 1,1 % случаев — мишенью становятся бывшие или действующие предприниматели, заигравшиеся с налогами.[1]

Кредиторы и ФНС могут инициировать банкротство физ. лица, если:

- долг больше 500 тысяч рублей (без пеней и штрафов)

- по этому долгу нет платежей более 3 месяцев.

Итак, может ли банк подать на банкротство должника? Да, если остаток долга более полумиллиона рублей, и человек не вносит ни копейки уже 90 дней. Финансовая организация вправе обратиться в суд с заявлением о вашем банкротстве. Но зачем нужно банкротство физлица кредитору? Чем это выгоднее обычного взыскания через приставов?

Инициирование процедуры банкротства — последнее, что рассматривают банковские юристы при работе с долгами. Потому что в итоге кредит спишут. Кредиторы подают на банкротство физ. лица лишь, чтобы назначить своего финансового управляющего, проверить имущество, оспорить сделки и продать, наконец, активы должника.

Зачем кредитору признавать человека банкротом?

В законе №127-ФЗ есть простое правило: кто подает на банкротство — тот его и оплачивает. Расходы немаленькие: от 100 тысяч рублей, плюс юридические услуги. Поэтому кредиторы подают заявление о банкротстве должника, если у должника точно имеются активы, которые можно продать.

Назначить своего финуправляющего

Наши услуги

Подача заявления дает инициатору процесса возможность назначить своего управляющего в банкротстве физ. лица.

В заявлении на банкротство указывается СРО арбитражных управляющих, из которой суд назначает финансового управляющего для дела. Банк заранее побеспокоится о том, чтобы делом руководил лояльный специалист.

По закону арбитражные управляющие должны быть беспристрастны. Но на практике при признании физического лица банкротом по заявлению банка или налоговой управляющие больше заботятся о правах кредиторов, чем о комфорте должника. Что это значит? Финуправляющий, назначенный по инициативе кредитора, включит максимум имущества в конкурсную массу, чтобы банк получил профит с продажи.

Например, при банкротстве можно оспорить раздел имущества или продать общую собственность. От приставов этого не добиться. А вот лояльный к банку управляющий такими сделками обязательно займется.

Кроме оспаривания сделок, при банкротстве можно продать общую собственность банкрота и его жены / ее мужа. Ведь часто супруги владеют имуществом вместе, без выдела долей. Например, купили машину и зарегистрировали на супругу. А долги у мужа.

ФССП не берется за реализацию общих объектов, ведь нужно в судебном порядке доказывать право собственности мужа, затем оценивать его долю. Банкротство решает эту проблему. По закону общее имущество включают в конкурсную массу и продают, с возвратом доли второму супругу в денежном эквиваленте.

Продать спрятанное имущество

Если должник прячет иностранные счета, имущество за рубежом или цифровые активы, кредитор подает банкротство как способ дотянуться до этих ценностей.

В процедуре банкротства физ. лиц финансовый управляющий обязан проводить розыск имущества. Его правовое положение позволяет делать запросы за границу. Иностранные банки и госорганы обязаны ответить на такой запрос и сообщить о собственности, зарегистрированной на физлицо. Если спрятанные активы действительно будут найдены, то должника обвинят в недобросовестности, а найденное имущество продадут в пользу кредиторов.

Недобросовестные действия и сокрытие имущества приведут к отказу в списании долгов, но собственность все равно продадут ради требований банков.

У банков, МФО, коллекторов и других взыскателей нет полномочий самостоятельно искать недвижимость или счета за границей, подавать международные запросы. Приставы этим заниматься не будут. Зато с удовольствием займется финуправляющий, ведь ему полагается 7% выручки от продажи имущества банкрота.

Ваши долги более 250 000 ₽?

Оставьте свой телефон, мы перезвоним через 2 минуты и ответим на все вопросы

- Мы поможем списать ваши задолженности по кредитам и займам, по налогам и штрафам, коммунальные долги и обязательства перед частными лицами

- Вы сможете забыть о притязаниях банков, МФО, коллекторов и прочих кредиторов

- После начала процедуры ФССП снимет аресты с вашего имущества и отменит запреты — в том числе, на выезд за границу

Признание сделок недействительными

Например, банку стало известно, что в течение последних 3 лет человек подарил сыну квартиру и машину, а по кредиту оплату не вносит, приставы взыскать ничего не могут. Что делать? Банк начинает банкротство должника, чтобы оспорить сделки по продаже имущества и вернуть хотя бы часть задолженности.

Оспаривание дружественной задолженности

Кредиторы могут оспорить сомнительные договоры займа или сделки, по которым человек передал ценности в залог доверенному лицу.

Что такое дружественная задолженность?

До банкротства должник заключает договор займа с доверенным лицом: родственник, бывший супруг, просто приятель. Например, о выдаче займа на сумму 9 млн рублей. Никаких денег, кнечно, не дает, но пишет расписку. Далее родственник обращается в суд, получает решение и обращается к судебным приставам.

В чем смысл?

- Все, что приставы взыскивают, отправляют этому аффилированному кредитору. Фактически — из одного кармана в другой.

- При банкротстве этот кредитор включается в реестр и также получает большую часть денег. Банкам и МФО почти ничего не достанется, ведь конкурсную массу распределяют соразмерно величине долга.

К примеру: долг родственнику 9 млн рублей, а банку — 1 млн рублей. Продали квартиру, выручили 3 млн рублей. Деньги распределяются пропорционально доле в реестре — 90% родственнику, 10% банку. Родственнику достанется 2,7 млн, а банку — 300 тысяч рублей.

Что даст банкротство кредитору? Банк видит, что 9 млн. рублей были только на бумаге: должник ничего не приобрел, кредит не отдал, а деньги получил якобы наличными. Он оспорит договор займа. Суд проверит, мог ли родственник дать такую сумму (были ли у него финансовые возможности), и есть ли доказательства перевода денег. Если нет — родственника в реестр не включат, и все деньги от продажи имущества получит банк и другие честные взыскатели.

Иногда должник и вовсе вступает в банкротство, предварительно передав в залог все имущество. Аффилированный кредитор (то есть близкий должнику) получает предмет залога либо 70% выручки с торгов, а остальным ничего не достается. Задача добросовестных кредиторов — оспорить подобный договор.

Действительно ли можно оспорить сделки? Да, если договор обладает подозрительными признаками:

- цена проданного объекта не соответствует рыночной;

- сделка заключена между близкими родственниками;

- договор заключался в период, когда возникли просрочки, но деньги испарились, не поступили в счет погашения кредитов.

Если суд признает сделку недействительной, имущество включают в конкурсную массу. Далее финансовый управляющий оценивает имущество и выставляет на продажу. Кредиторы получают выручку от торгов.

Как оспорить сделку в банкротстве?

Основания для оспаривания сделок представлены в ст. 61.2 и 61.3 № 127-ФЗ.

Какие сделки отменит суд?

- Договоры в ущерб интересам кредиторам. Например, человек подарил автомобиль брату, хотя имел просрочки по кредитам. Денег нет, а банки не могут продать авто, чтобы взыскать долг — такую сделку суд отменит.

- Сделки с неравноценным встречным исполнением. Например, обмен дорогой квартиры на никому не нужные акции или долю в ООО, продажа по цене кардинально ниже рыночной (меньше 30% от рыночной).

-

Договоренность с одним кредитором в ущерб остальным.

Пример сделки с предпочтением: погашение ипотеки, минуя остальных взыскателей. Должник вносит долг по ипотеке, когда кредитор подал на банкротство.

Участники попытаются оспорить погашение залогового кредита — деньги, потраченные только на ипотеку, следовало выплатить всем кредиторам пропорционально размеру долга. А не одному.

Правовой статус кредиторов в деле о банкротстве позволяет им требовать отмены сделки:

- Самостоятельно, если его долг составляет более 10% всех долгов физлица, внесенных в реестр.

- Через финуправляющего. Финуправляющий обязан проверять сделки должника, совершенные в течение 3 лет до банкротства, но особенно — в течение года. Разумеется, лучше, чтобы проверку проводил «свой человек».

В результате имущество, которое было отчуждено, возвращается в конкурсную массу. Далее проводится его оценка и продажа на торгах.

По закону можно оспаривать сделки и без банкротства — по статьям 10 и 168 ГК как недобросовестные. Но в судебной практике таких дел мало. Суд общей юрисдикции вне банкротства крайне редко признает договор нарушающим права третьих лиц.

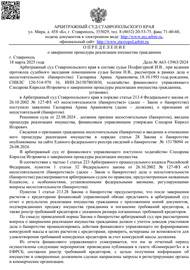

Когда банку выгодно банкротить ИП

Банки гораздо охотнее банкротят ИП, ведь у них есть активы, которые можно выгодно продать. Но некоторые бенефиты могут получить и конкуренты предпринимателя.

Цели банкротства могут быть следующими:

-

продать нематериальные активы бизнеса — торговую марку, базу клиентов, аренду в выгодном месте, права на изобретение. Иногда банкротство используется, чтобы выкупить бизнес, занять рынок;

-

испортить репутацию — представить предпринимателя в невыгодном свете: как неплательщика и человека, который стоит на пороге банкротства;

-

испугать предпринимателя — банк рассчитывает, что ИП быстро начнет искать деньги для возврата, чтобы избежать процедуры.

Если вы ИП, не платите более 90 дней, обсудите с юристом перспективы и риск признания его несостоятельности.

Права кредитора при банкротстве физического лица

Мы подошли к теме прав и возможностей кредиторов в процедурах банкротства.

В Арбитражном суде

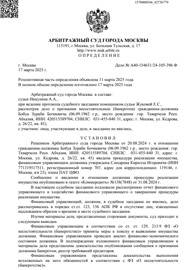

Кредиторы вправе:

- заявить о задолженности и включиться в реестр. Долг нужно подтвердить документально. Если кредитором выступает физлицо, суд проверит, обладал ли человек возможностями давать в долг обозначенные суммы. Проверка делается с целью исключить подставных кредиторов (подозрения вызовут родственники, партнеры по бизнесу);

- сами подать на банкротство должника. Если долг от полумиллиона не оплачен 90 дней, кредитор может подготовить заявление и начать процедуру. Заметим, что у кредитора есть право НЕ обращаться в АС. Обычно банки предпочитают взыскивать долг через приставов или продавать кредиты коллекторам;

- принимать решения в рамках дела. Кредиторы голосуют на собраниях, принимают конкретные решения: об имуществе, о вводе мирового соглашения, о продлении процедуры и так далее. Заметим, что итоговое решение всегда принимает Арбитражный суд.

Кредитор лишается права голоса на собраниях и не получает денег, если пропустил срок для включения в реестр. Сроки включения составляют 2 месяца с даты публикации в газете Коммерсантъ сообщения о начале банкротства физ. лица.

Правовой статус кредитора влечет ограничения и обязанности:

- Он не может требовать долг с момента, когда суд ввел процедуру. Останавливается рост задолженности: сумма фиксируется в определении суда о включении в реестр.

- Проверять финансовое или имущественное положение человека будет финансовый управляющий.

Как кредиторы участвуют в процессе?

- Они могут анализировать отчеты финансового управляющего — об ответах из госорганов, банков, об осмотре имуществ, выписки по банковским счетам.

- Вправе требовать от управляющего провести дополнительную проверку, запросить сведения об активах за границей.

- Могут сами организовать розыск имущества и представить эту информацию суду и фин управляющему, потребовать ареста и продажи собственности.

Финансовый управляющий обязан принимать меры по истребованию и продаже имущества. Участники вправе жаловаться на бездействие управляющего, требовать отстранить его от дела, возместить ущерб.

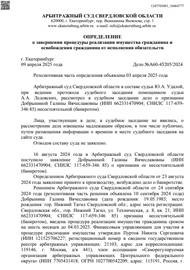

Права кредиторов во внесудебном банкротстве

Внесудебная процедура проходит без суда и финансового управляющего, полномочия по проверке имущества и оспариванию сделок делегированы кредиторам. Они не вправе признавать человека банкротом во внесудебном порядке. Если должник сам приходит к такому решению, и МФЦ принимает заявление, у кредиторов возникает право:

- проверять финансовое положение должника: подача запросов в ФНС и ПФР;

- проверять имущественное положение должника: обращаться с запросами в Росреестр, в ГИБДД и в другие государственные ведомства;

- оспаривать сделки, заключенные за 3 года до банкротства. Если это удастся, внесудебная процедура приостанавливается, вводится судебное рассмотрение банкротства.

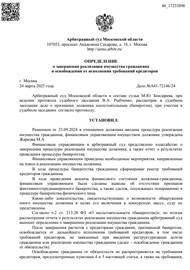

Как подать на банкротство физического лица-должника?

Причиной банкротства физлица становится просрочка — отсутствие платежей по кредиту, займу, неисполнение обязательств по долговой расписке или другим договорам.

Кредитору важно:

- подтвердить факт задолженности. Банки могут подать кредитный договор и выписку, остальным кредиторам потребуется судебное решение о взыскании долга;

- обратиться в Арбитражный суд по месту жительства должника;

- соблюдать процессуальный порядок: заранее прислать претензию в адрес человека, потом уведомить его о намерении признать банкротство.

Судебные расходы за процедуру ложатся на инициатора. Если признание физ. лица банкротом начинает банк, то ему придется оплатить услуги финансового управляющего и юристов, оценщиков, экспертов, нотариуса и торговой площадки.

Необходимо будет подготовить:

- заявление о признании банкротства;

- документы о возникновении задолженности;

- расчет суммы долга на момент обращения в суд.

Далее заявление рассматривается, и если суд считает его обоснованным, он вводит процедуру реализации.

Что будет, если банк обратится за банкротством?

- Последствия, предусмотренные Законом о банкротстве, стандартные: невозможность занимать руководящие посты 3 года; невозможность оформления кредитов без информирования банка о банкротстве 5 лет; невозможность повторного списания долгов 5 лет. Такие же последствия наступят, если процедуру инициирует банк.

- Контролировать банкротство будет кредитор. Он назначит своего финуправляющего и постарается оспорить сделки или включить в конкурсную массу больше имущества.

- Будьте готовы к бесконечным обжалованиям, проверкам, инвентаризациям. Стандартные сроки рассмотрения дела о банкротстве составляют 7-10 месяцев. Процедура затянется до 1-1,5 лет.

- Вам следует задуматься о формировании имиджа добросовестного заемщика. Лучше с этим вопросом обратиться к юристам — они помогут выработать верную стратегию, подготовить документы: «подстелить соломки». В противном случае, при недобросовестности должника суд не спишет долги.

Нужна консультация опытных юристов? Обращайтесь, мы ответим на ваши вопросы, и поможем сориентироваться в ситуации.

2 Комментария

Семен Семеныч

20.03.2021, в 11:12

Здравствуйте!

Мне страшно. Кредитор грозит банкротством, хочу совета. Долг 1,4 млн. рублей, отдавать нечем, тк потерял работу, из-за карантина всех «попросили». 2,5 года назад я подарил дочери квартиру, сам проживаю во втором браке в нашей кв (уже 10 лет, прописан тоже здесь, покупали вместе). Заберут ли подаренную дочери квартиру?

Алексей, финуправляющий Семен Семеныч

20.03.2021, в 18:08

Здравствуйте!

Кредитор может подать заявление, чтобы признать сделку с дочерью недействительной. Часто подобные факторы и заставляют кредиторов обращаться в суд.

Если вам нужна более подробная консультация — звоните, юристы оценят ситуацию и найдут оптимальный выход!